|

|

|

|

|||||

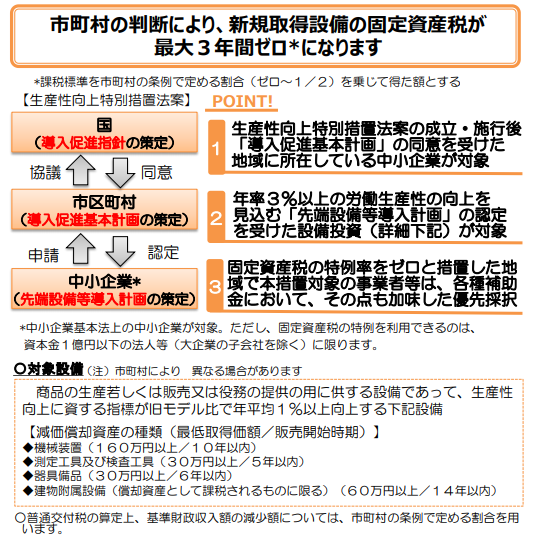

中小企業等経営強化法の経営力向上設備等及び生産性向上特別措置法の先端設備等に係る生産性向上要件証明[分野:電子商品監視機器(RFID式ゲート含む)、防犯カメラ(赤外線サーモカメラ含む)] お知らせ (1)平成29年度税制改正により、中小・小規模事業者の「攻めの投資」を後押しするため、従来の産業競争力強化法に基づく「中小企業投資促進税制の上乗せ措置」を改組し、中小企業等経営強化法に基づく「中小企業経営強化税制」が創設されました。 (2)また、中小企業等経営強化法に基づく「固定資産税の特例措置(地方税)」においても、対象設備細目が平成29年4月1日から拡充されました。 (3)当工業会としては、ユーザー様及び会員の要望に応えるため、さらには「攻めの防犯」と「防犯民主主義」を推進するために、平成30年1月25日の理事会承認を経て、平成30年2月1日より本証明書の発行受付をスタートしました。 (4)さらに、平成29年度税制改革により、中小企業経営強化税制「中小企業等経営強化法による認定を受けた計画に基づく設備投 資について、即時償却又は税額控除10% (資本金3000万円超は7%)」のいずれかの適用を認める措置が認められています。当協会の会員および会員外の設備メーカも申請できますので、ご活用ください。令和7年4月1日より申請フォームが変更になります。 (5)なお、中小企業経営強化税制につきましては、令和7年度の税制改正により適用期限が令和9年3月31日までとされることとなりました。令和3年度税制改正大綱/69ページ目に中小企業経営強化税制の延長について記載(サーモグラフィー含む)があります。 注意点:経営力向上計画の申請にあたっての留意点について(令和7年度税制改正おける中小企業経営強化税制関連)、最新Q&A(2025年11月14日)NEW 1.制度の概要 中小企業等経営強化法の経営力向上設備等及び生産性向上特別措置法の先端設備等に係る生産性向上要件証明書に関しては中小企業庁のホームページで詳細をご確認ください。※1 http://www.chusho.meti.go.jp/keiei/kyoka/kougyoukai.html なお、先端設備導入計画に係る固定資産税の特例については、市区町村によって対象となる設備や業種、 特例率等が異なる場合があるため、詳細については中小企業庁または市区町村にお問い合わせください。制度の詳細・経営力向上計画等についてご質問がある場合は、中小企業庁にお問い合わせください。 〇中小企業経営強化法関連 税制関係 中小企業庁 財務課 TEL 03-3501-5803 法令関係 中小企業庁 企画課 TEL 03-3501-1957 〇生産性向上特別措置法関連 中小企業庁 財務課 TEL 03-3501-5803 ※1 平成30年度生産性向上特別措置法  2.当協会が担当する対象設備(細目)の一覧と様式 設備を取得する事業者(設備ユーザー)が、当該設備を以下耐用年数省令の細目として固定資産計上する場合等において、当工業会が当該設備の要件を確認し、証明書を発行する団体となります。 【器具又は備品の設備細目】 令和7年4月1日以降のフォームの変更点(PDF) 2-1 事務機器及び通信機器事務機器及び通信機器/インターホン及び放送用設備/防犯カメラ 様式2-1(Excel) 【注意】令和7年(2025年)4月1日以降は様式2-1(Excel) をお使いください。 2-2 事務機器及び通信機器/その他のもの/電子商品監視機器 様式2-2(Excel) 【注意】令和7年(2025年)4月1日以降は様式2-2(Excel) をお使いください。 2-3 事務機器及び通信機器/その他のもの/防犯カメラ 様式2-3(Excel) 【注意】令和7年(2025年)4月1日以降は様式2-3(Excel) をお使いください。 ※店舗や工場の防犯目的のカメラはこの2-3にご記入ください。 2-4 光学機器及び写真製作機器/カメラ、映画撮影機、映写機及び望遠鏡/防犯カメラ 様式2-4(Excel) 【注意】令和7年(2025年)4月1日以降は様式2-4(Excel) をお使いください。 ※赤外線サーモカメラはこの2-4にご記入ください。(令和2年3月23日)NEW 【記入例】 (記載例)様式1、2(証明書・チェックリスト) (PDF形式:724KB)PDF https://www.chusho.meti.go.jp/keiei/kyoka/kougyoukai/yoshiki_kisai.pdf 3.証明書発行申請の時期について ・証明書の発行申請は、原則、当該設備を取得する事業者(設備ユーザー)が主務大臣宛てに「経営力向上計画」を提出する前までに証明書を申請・取得することが必要です。 ・設備を導入されるユーザー様におかれては、余裕を持って設備メーカー等へ証明書発行申請を依頼してください。 4.証明書発行に要する期間の目安について ・証明書発行申請書類が当協会に到着後、内容等に不備等が無い場合、約2週間程度で発行いたします。 ・また、申請件数等によって発行に要する期間がさらに長くなる可能性もございますので予めご了承ください。 5.証明書発行申請書類について ・以下の書類等を同封し、当協会へご郵送ください。なお、封筒には「税制証明書資料」と明記ください。 ①証明書発行申請書 ②様式1 ③様式2 4.エビデンス資料(日本語) ・当該設備および一代前モデルの性能(生産性向上要件の計算の際に用いた数値がわかるもの) ・当該設備および一代前モデルの販売開始年度(年月)がわかるもの ・旧モデルが全くないモデルについて申請される場合は、当該設備に旧モデルが全くないことの理由、考え方等を説明した資料 5.返信用封筒(切手貼付の上、宛先を記入してください) ※発送前に必ず上記のものが同封されているかご確認ください。 ※エビデンス資料は、製造事業者の公表資料(カタログ、ホームページ)をご用意ください。また、該当する部分をマーカーで色づけする等、確認作業の際にわかりやすくしてください。資料は可能な限り10ページ以内にしてください。 6.証明書発行事務手数料について ・発行した証明書を返送する際に請求書を同封いたします。振込手数料はご負担ください。 申請事業者がJEAS会員企業の場合 証明書1通につき、7,000円(税込) 、再発行の場合2,000円(税込) 申請事業者がJEAS会員以外の場合 証明書1通につき、14,000円(税込) 、再発行の場合4,000円(税込) 7.証明書の再発行について ・再発行が必要になった場合はご連絡ください。 8.証明書発行申請先(郵送先) 〒160-0004 東京都新宿区四谷1-6-1 YOTSUTA TOWER 7F 工業会 日本万引防止システム協会 事務局 宛 (注1)書類到着のお問い合わせにはメールのみとさせていただきます。 (注2)申請書類等の持参による受付は行っておりません。 9.問い合わせ先 担当:稲本、田丸 TEL:03-3355-2322 お問い合わせ用メールアドレス:infonewアットマークjeas.gr.jp 10. 提出前に確認いただきたい事項 (1)本制度の概要・詳細 本制度の内容につきましては、中小企業庁の HP にてご確認ください。 http://www.chusho.meti.go.jp/keiei/kyoka/kougyoukai.html 制度に関してご質問がある場合は、中小企業庁にお問い合わせください。 税制問い合わせ専用 TEL 03-6744-6601 固定資産税の減税対象となるのは、『中小事業者等』です。 『中小事業者等』とは、 ・資本金もしくは出資金の額が1億円以下の法人 ・資本金もしくは出資金を有しない法人のうち常時使用する従業員数が 1,000 人以下の法人 ・常時使用する従業員数が 1,000 人以下の個人 ただし、たとえ資本金が1億円以下でも中小企業者とならない場合があります。 (2)証明書発行申請書類 以下の書類等の同封を確認の上、当協会へ送付してください。 ①証明書発行申請書 ②様式 1 ③様式 2 ④エビデンス資料 ⑤返信用封筒(切手貼り付けの上、宛先を記入してください。) 資料をご提出いただけない場合には、やむなく証明書を発行しかねる場合もあります ので、その点予めご了承ください。 (3)2 回目以降のエビデンス資料 同機種の申請の場合には、先に発行されたエビデンスの該当部分のみをコピーした資料をご提出ください。 (4)申請者 申請者は、当該設備の要件の正確な把握ができる設備メーカーです。 (5)返送時あて先について 返送先は設備メーカー(申請者)様のみへの返送とさせていただきます。 (6)請求書宛先について 請求書宛先は設備メーカー(申請者)様のみとさせていただきます。 (7)当該設備の種類または細目 個々の設備について、機械装置や器具備品、どの資産として計上するかは、事業者の判断となります。中小事業者または設備メーカーが、資産計上する細目が判らない場合は、設備ユーザー様の経理担当および税理士にご確認いただき、判断に迷われる場合は税務署までご確認ください。当協会では相談に応じておりません。 参考:公認会計事務所の解説例 注意点 ・医療保険業を行う事業者が取得する医療機器、データセンター業を行う事業者が取得する電子計算機については、中小企業経営強化税制の適用を受けることはできません。他の税制措置(高額医療特償、データセンター税制等)の利用をご検討ください。なお、固定資産税の特例については、対象となります。 ・太陽光発電設備について、全量売電の場合には、電気業の用に供する設備になると考えられます。電気業については中小企業経営強化税制の指定業種に含まれておらず、対象となりませんのでご注意ください。 ・娯楽業につきましては、映画業を除き中小企業経営強化税制の対象となりませんのでご注意ください。 ・中小企業経営強化税制の対象となる生産等設備とは、製造業を営む法人の工場、小売業を営む法人の店舗等の作業場のように、その法人が行う生産活動、販売活動、その他の収益を獲得するために行う活動の用に直接供される減価償却資産で構成されるものをいいます。従って、例えば、本店、寄宿舎等の建物、事務用器具備品、福利厚生施設等は対象外となります。 ・所有権移転先ファイナンス・リース取引で設備投資した場合には設備投資減税が利用できます。 NEW 公益社団法人リース事業協会 設備投資減税に関するご案内(PDF) NEW

|